従業員の資格取得費用等を負担した場合の取り扱い

2022.06.01

消費税のリバースチャージ方式とは?適用される取引などを解説!

消費税の課税事業者は、売上で預かった消費税から、原価や経費として支払った費用に係る消費税を控除(これを仕入税額控除といいます)して納税をします。

これ以外にも、一定の役務の提供を受けた場合には、役務の提供のために支払った消費税額についてリバースチャージ方式による納税義務が生じます。

今回は、このリバースチャージ方式について解説します。

リバースチャージ方式とは、国外事業者から広告宣伝等の電子上のサービスを受けた事業者が、国外事業者に代わって消費税の申告及び納税を行う方式です。

リバースチャージ方式は、平成27年の税制改正によって、国境を越えた役務の提供に係る消費税の取り扱いが見直されたことから導入された制度です。

見直しに至った経緯は、昨今増加するアマゾンやグーグルといった海外企業からの電子書籍や広告の配信等に対しては日本の消費税がかからない仕組みのため、国内の事業者との不公平感を是正することにより、これらについても消費税が課されることになりました。

アマゾンやグーグル等は国外に所在しており消費税の申告及び納付が困難である為、これらの役務の提供を受けた国内事業者がアマゾンやグーグル等の国外事業者の代わりに消費税を納めることとなります。

不公平感の是正という意味では、国内事業者の経営環境が整備されるため一定の評価ができる一方で、“広告の配信”を受ける事業者にとっては、一定の手間と場合により消費税の納税を通したコストの増加が生じるため、ほぼメリットはないものとなっています。

その仕組みが「リバースチャージ方式」であり、ざっくり言うと“海外企業の(広告の配信に対する)消費税の納税義務を国内事業者に課す”というものです。

【リバースチャージのイメージ】

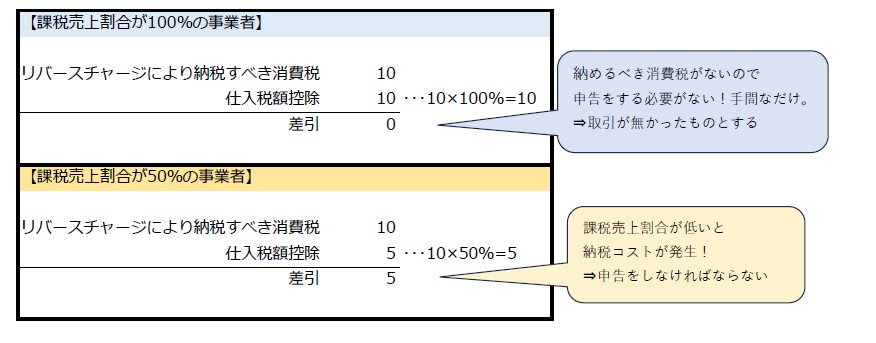

なお、消費税の納税コストについては、当面の間は経過措置により一部の課税事業者(簡易課税制度を適用しておらず、課税売上割合が95%未満の場合(※1 ))が負担することとなります。

(※1 )課税売上割合とは売上に占める課税売上と非課税売上の比率を計算したものです。

課税売上割合が95%以上の場合はリバースチャージにより納めるべき消費税と仕入税額控除により差し引くことができる消費税がほぼ同額になり、納付すべき税額が無くなる為、課税売上割合が95%以上の事業者は売上規模にかかわらず、リバースチャージ取引が当面の間はなかったこととされます。

つまり、多くは不動産販売や医療機関のような課税売上割合が95%未満となる事業者が対象になる可能性が高く、一時的に土地を売った年度についても対象となることがあるので注意が必要です。

つまり、多くは不動産販売や医療機関のような課税売上割合が95%未満となる事業者が対象になる可能性が高く、一時的に土地を売った年度についても対象となることがあるので注意が必要です。

リバースチャージ方式は「事業者向け電気通信利用役務の提供」または「特定役務の提供」に該当する取引に適用されます。このうち「事業者向け電気通信利用役務の提供」は多くの企業が受ける可能性があります。

「事業者向け電気通信利用役務の提供」とは「国外事業者が行う電気通信利用役務の提供うち、その役務の提供を受ける者が事業者に限られるもの」とされています。

これまでは役務(サービス)を提供する者の事務所等の所在地が国外か否かが判断基準でしたが、これからは「役務の提供を受ける者の住所地等」が国外か否かが判断基準となります。

ここで注意が必要となるのが「取引先が本当に国外事業者であるかどうか」です。

例えばグーグル広告を利用している企業は多いかと思いますが、グーグル広告は2019年4月から日本国内のGoogle合同会社との契約となっているので、国内取引に該当します。

つまりNTTに通信費を支払っていることと同義なので、リバースチャージ取引には該当しません。

取引先が国外事業者であるか否かを確認したうえで、取引が「事業者向け電気通信利用役務の提供」に該当するか否かを判定する必要があります。

さて「事業者向け電気通信利用役務の提供」に該当する取引にはどのようなものがあるでしょうか。

まず「電気通信利用役務の提供」の定義は国税庁では「資産の譲渡等のうち、電気通信回線を介して行われる役務の提供をいう。ただし他の資産の譲渡に付随して行われるもの、通信そのものや領収書の発行等の取引結果の通知は除く。」とされております。

具体的には以下のような取引が電気通信利用役務の提供に該当します。

○ インターネット等を通じて行われる電子書籍・電子新聞・音楽・映像・ソフトウエア(ゲーム などの様々なアプリケーションを含みます。)の配信

○クラウド上のソフトウェアやデータベースを利用させるサービス

○クラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

○インターネット等を通じた広告の配信・掲載

○インターネット上のショッピングサイト・オークションサイトを利用させるサービス

○インターネット上でゲームソフト等を販売する場所を利用させるサービス

○インターネットを介して行う宿泊予約、飲食店予約サイト

○インターネットを介して行う英会話教室

このうち取引の性質や取引条件から利用者が通常事業者に限られるものが「事業者向け電気通信利用役務」となります。

取引が「事業者向け」に該当するか否かは納税者側の判断に委ねられており、慎重な判断が必要となります。

「Amazon Web Services(AWS)」「Google Apps」「Adobe Creative Cloud」などは、Web事業者・開発者向けに提供しており、一般消費者からもWEBサイト経由で申し込み可能であるので、「事業者向け」に該当しないこととなります。

また紛らわしいですが、以下のような取引は電気通信利用役務の提供に該当しないとされておりますので、ご注意ください。

○ソフトウェア開発(ソフトウェアという著作物の提供がメインで、著作物の提供という他の資産の譲渡に付随してインターネットが利用されている為)

○情報の収集・分析(市場調査等の情報収集という役務の提供がメインで、その結果を知らせる手段としてインターネットが利用されている為(一部例外あり))

国外事業者が国内において行う演劇その他一定の役務の提供(電気通信利用役務の提供は除きます)をいいます。

例えば、国外事業者であるミュージシャンが日本でコンサートをする場合などが該当します。

こちらの役務の提供を受けている企業は少ないかと思いますが、「特定役務の提供」もリバースチャージ取引に該当します。

取引がリバースチャージ方式の対象となる場合には、通常の場合とは異なる経理処理が必要となります。

ここではリバースチャージの経理処理の方法について解説いたします。

リバースチャージの対象となった取引について仕入税額控除を行う場合には、帳簿上に以下の記載が求められます。

①特定課税仕入の相手方の氏名または名称

②特定課税仕入を行った年月日

③特定課税仕入の内容

④特定課税仕入にかかる支払対価の額

⑤特定課税仕入にかかるものである旨

①~④は通常の課税仕入の場合に記載するべき内容と同じです。

⑤については帳簿上に「特定」や「リバースチャージ取引」と表示すれば問題ございません。

リバースチャージ方式の対象となる取引については、上述のように帳簿上に「特定」や「リバースチャージ取引」と表示する必要があります。

また取引の仕訳については消費税を認識する方法と認識しない方法がございます。

消費税を認識する場合の仕訳処理については、本体である費用部分だけでなく、仮受消費税、仮払消費税を別建てで計上をすることとなります。

例:広告宣伝費 10,000円を支払った。

当社の課税売上割合は70%でこの取引以外の取引はなかったものとする。

消費税を認識しない場合の仕訳処理については、上記の仮払消費税と仮受消費税を認識しないだけです。

別途仮払消費税や仮受消費税を計上する手間を考えると実務上は消費税を認識しない方法の方が計上がしやすいかと思います。

なお弥生会計やfreeeでも消費税を認識しない方法を推奨しています。

結論から申し上げますと2023年10月のインボイス制度開始以降もリバースチャージ取引の取り扱いに変更はございません。

インボイス制度では取引先が適格請求書発行事業者(課税事業者)であるか否かにより仕入税額控除を受けることができる金額の制限を受けることがあります。

リバースチャージ取引ではそもそも取引先が国外事業者で、日本の消費税を納めていないことが問題視された為、支払い側に納税義務が課される制度です。

つまり取引先が適格請求書発行事業者であるか否かを考えていませんので、これまで通り要件を満たせばリバースチャージ取引に該当することとなります。

一方で前述のグーグル広告のような紛らわしい国内取引については、取引先が適格請求書発行事業者であれば、請求書(インボイス)に登録番号が記載されるので、国内取引と国外取引の判別がしやすくなるのではないかと予測しております。

今回は説明の関係上専門的な用語も使わざるを得ず、読みづらかった点はご容赦いただきたいですが、国際的な税制の見直しはこれからも続いていくと思われますので、これからも情報発信していきたいと思います。